© Copyright 2025 - Dr. Schannath Executive Search - Alle Rechte vorbehalten

Presseinformation

Personalberatung ESG: Studie zu ESG-Pay im

institutionellen Asset Management

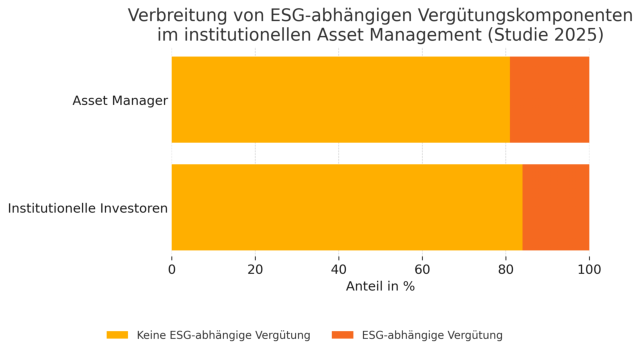

• Nur jedes fünfte Hause verknüpft Boni mit Nachhaltigkeit • 81% der Asset Manager und 84 % der institutionellen Investoren haben keine ESG-abhängigen Vergütungskomponenten • ESG-Gewichtung beträgt höchstens 20 % der variablen Vergütung • E-Dominanz: Umweltziele (E) fließen in 68 % der ESG-Bonussysteme der Asset Manager ein, soziale Kriterien (S) nur in 50 % • Skepsis bei Claw-Backs: 36 % der Asset Manager lehnen Rückforderungsregeln grundsätzlich ab; nur 2 % befürworten sie vollumfänglich • Investor-Paradox: 42 % der Investoren verweigern ESG-Pay für sich selbst, aber nur 20 % für externe Asset Manager

Frankfurt/Hannover, 28.05.2025 – Die Berücksichtigung von ESG-Zielen in variablen

Vergütungssystemen ist im institutionellen Asset Management bislang wenig verbreitet. Lediglich

19 % der befragten Asset Manager aller Couleur und nur 16 % der institutionellen Investoren

verfügen heute über ESG-abhängige Vergütungskomponenten. Der ESG-Anteil beträgt bei fast allen

(99 %) Asset Managern maximal 20 % der gesamten variablen Vergütung. Bei 60 % der Asset

Manager und 68 % der Investoren ist ESG-Pay weder geplant noch existent. Etwaige Claw-Back-

Regeln werden von 36 % der Asset Manager grundsätzlich abgelehnt, 62% würden

Rückforderungsregeln nur bei eindeutigen Verfehlungen akzeptieren. „Solange

Nachhaltigkeitsziele in den Bonusplänen nur eine Nebenrolle spielen, bleibt der Anreiz zur

konsequenten Verankerung von ESG im Investmentprozess schwach“, betont Dr. Heinz Schannath,

Inhaber von Dr. Schannath Executive Search. Das ist das Ergebnis der ESG-Pay-Studie 2025 der

Personalberatung Dr. Schannath Executive Search, die insgesamt 193 Führungskräfte von Asset-

Management-Gesellschaften (liquider und illiquider Fonds) und institutionellen Investoren im April

dieses Jahres im DACH-Raum befragt hat.

Die Studie zeigt: Obwohl 88 % der Asset Manager Artikel 8- und/oder Artikel 9-Fonds und nur 12 %

ausschließlich Artikel 6-Fonds auflegen, besitzen 81 % keine an ESG-Ziele gekoppelten Boni. Es klafft damit

eine deutliche Lücke zwischen dem ESG-Anspruch auf Produktebene und den internen Anreizsystemen

der Asset Manager. „Dies führt zu einem deutlichen „Say-Do-Gap“, wie Dr. Schannath deutlich macht.

Umweltkriterien dominieren, soziale Kriterien hinken hinterher

Sofern es eine ESG-Komponente gibt, werden bei 68 % der Asset Manager (E) Umweltziele berücksichtigt. Governance-Aspekte (G) liegen mit 64 % fast gleichauf. Dagegen hinken soziale Kriterien (S) mit 50 % hinterher und sind vergleichsweise niedrig priorisiert. Bei institutionellen Investoren besitzen alle (100 %) Umweltziele, sofern es eine ESG-Komponente gibt, jeweils 33% Governance- bzw. soziale Ziele. Insgesamt priorisieren damit ESG-Bonussysteme Umwelt- und zum Teil Governance-Kriterien. Soziale Kennzahlen bleiben unterrepräsentiert. Das erschwert eine ganzheitliche Nachhaltigkeitssteuerung.Positionierung zu ESG-Pay

Auf die eigene Einstellung zu ESG-Pay befragt, haben 33 % der Asset Manager eine grundsätzlich positive Einstellung, wobei die Umsetzung zum Teil als schwierig angesehen wird. 25 % antworteten neutral und 42 % negativ. Dabei ist auch die Einstellung zur Höhe des ESG-Anteils überschaubar, 40 % befürworten eine Quote von weniger als 10% der variablen Vergütung, nur 18 % eine Quote oberhalb von 10 %. Die deutliche Mehrheit der Asset Manager (82 %) betrachtet ESG-Ziele am wirkungsvollsten über einen mittel- bis langfristigen Zeithorizont (z. B. drei bis fünf Jahre). Eine rein kurzfristige Perspektive (nur ein Jahr) findet kaum Unterstützung (7 %), und auch eine ausschließlich langfristige Sicht (jenseits von fünf Jahren) überzeugt lediglich 11 %.Einschätzung zur Performance und zum Risikomanagement

Mit 48 % sieht die Mehrheit der Asset Manager ESG eher als Begleitfaktor denn als zentralen Performance- Treiber und der Einfluss sollte nicht überbewertet werden. Ein gutes Drittel (37 %) sieht keinen Zusammenhang bzw. eine Mess- und Zurechenbarkeitsproblematik – wie isoliert man den ESG-Effekt von Markt- und Managementeinflüssen. Mit 16 % hat eine Minderheit eine strategisch-risikoorientierte Sicht und sieht ESG als Risikohedge. 60% der institutionellen Investoren sehen eine gewisse, nicht überzubewertende Relevanz, ein Drittel (32%) keinen Zusammenhang und nur 8% eine hohe Relevanz aus Risikoaspekten heraus.Produktanbieter- versus Investorensicht

Nach der Wichtigkeit und Wirksamkeit von ESG-Pay aus der vermutlichen Sicht institutioneller Investoren befragt, gehen 36 % der Asset Manager davon aus, dass Investoren ESG-Pay für Asset Manager befürworten würden, 44 % schätzen dies neutral ein und nur 20 % hatten eine negative Sichtweise. Die Sicht der institutionellen Investoren selbst auf diese Thematik ist überraschenderweise fast identisch. Aufhorchen lässt, dass 42 % der Investoren eine ESG-abhängige Komponente für die eigenen Bezüge ablehnen, jedoch nur zu 20 % für Asset Manager. Institutionelle Investoren zeigen damit eine höhere Resistenz gegen ESG-Incentives für sich selbst als für externe Asset Manager. Um Glaubwürdigkeit und Wirkung ihrer ESG-Forderungen zu stärken, sollten sie ihre eigenen Vergütungsmodelle spiegelbildlich ausrichten – sonst bleibt die ESG-Agenda unvollständig und anfällig für Vorwürfe des doppelten Standards.Fazit

ESG-Pay steckt im institutionellen Asset Management weiter in der Nische. Solange der Anteil an den variablen Bezügen marginal bleibt und soziale Kennzahlen unterrepräsentiert sind, kann er Verhalten kaum steuern und ESG-Pay nicht zum Branchenstandard machen. Asset Manager und Investoren sollten höhere ESG-Gewichte, klar messbare KPIs sowie symmetrische Claw-Back-Mechanismen verankern. Erst wenn variable Vergütung ESG-Ziele über mehrere Jahre abbildet und Fehlverhalten sanktioniert, kann sie den Umbau zu nachhaltigeren Portfolios spürbar beschleunigen. Abschließend hat die Studie gezeigt, dass nur marginal unterschiedliche Ergebnisse zu beobachten waren, wenn die Ergebnisse nach Asset-Klassen separiert ausgewertet wurden.

Pressekontakt

Dr. Heinz SchannathDr. Schannath Executive Search

ESG-Personalberatung

MesseTurm 60308 Frankfurt/Main +49 69 50956-5437 HS@schannath.com

© Copyright 2025 - Dr. Schannath Executive Search

Alle Rechte vorbehalten

Presseinformation

Personalberatung ESG: Studie zu

ESG-Pay im institutionellen Asset

Management

• Nur jedes fünfte Hause verknüpft Boni mit Nachhaltigkeit • 81% der Asset Manager und 84 % der institutionellen Investoren haben keine ESG-abhängigen Vergütungskomponenten • ESG-Gewichtung beträgt höchstens 20 % der variablen Vergütung • E-Dominanz: Umweltziele (E) fließen in 68 % der ESG-Bonussysteme der Asset Manager ein, soziale Kriterien (S) nur in 50 % • Skepsis bei Claw-Backs: 36 % der Asset Manager lehnen Rückforderungs- regeln grundsätzlich ab; nur 2 % befürworten sie vollumfänglich • Investor-Paradox: 42 % der Investoren verweigern ESG-Pay für sich selbst, aber nur 20 % für externe Asset Manager

Frankfurt/Hannover, 28.05.2025

Die Berücksichtigung von ESG-Zielen in

variablen Vergütungssystemen ist im

institutionellen Asset Management

bislang wenig verbreitet. Lediglich 19 %

der befragten Asset Manager aller

Couleur und nur 16 % der institutionellen

Investoren verfügen heute über ESG-

abhängige Vergütungskomponenten. Der

ESG-Anteil beträgt bei fast allen (99 %)

Asset Managern maximal 20 % der

gesamten variablen Vergütung. Bei 60 %

der Asset Manager und 68 % der

Investoren ist ESG-Pay weder geplant

noch existent. Etwaige Claw-Back-Regeln

werden von 36 % der Asset Manager

grundsätzlich abgelehnt, 62% würden

Rückforderungsregeln nur bei eindeutigen

Verfehlungen akzeptieren. „Solange

Nachhaltigkeitsziele in den Bonusplänen

nur eine Nebenrolle spielen, bleibt der

Anreiz zur konsequenten Verankerung

von ESG im Investmentprozess schwach“,

betont Dr. Heinz Schannath, Inhaber von

Dr. Schannath Executive Search. Das ist

das Ergebnis der ESG-Pay-Studie 2025 der

Personalberatung Dr. Schannath

Executive Search, die insgesamt 193

Führungskräfte von Asset-Management-

Gesellschaften (liquider und illiquider

Fonds) und institutionellen Investoren im

April dieses Jahres im DACH-Raum befragt

hat.

Die Studie zeigt: Obwohl 88 % der Asset

Manager Artikel 8- und/oder Artikel 9-Fonds

und nur 12 % ausschließlich Artikel 6-Fonds

auflegen, besitzen 81 % keine an ESG-Ziele

gekoppelten Boni. Es klafft damit eine

deutliche Lücke zwischen dem ESG-Anspruch

auf Produktebene und den internen

Anreizsystemen der Asset Manager. „Dies

führt zu einem deutlichen „Say-Do-Gap“, wie

Dr. Schannath deutlich macht.

Umweltkriterien dominieren, soziale

Kriterien hinken hinterher

Sofern es eine ESG-Komponente gibt, werden bei 68 % der Asset Manager (E) Umweltziele berücksichtigt. Governance-Aspekte (G) liegen mit 64 % fast gleichauf. Dagegen hinken soziale Kriterien (S) mit 50 % hinterher und sind vergleichsweise niedrig priorisiert. Bei institutionellen Investoren besitzen alle (100 %) Umweltziele, sofern es eine ESG-Komponente gibt, jeweils 33% Governance- bzw. soziale Ziele. Insgesamt priorisieren damit ESG-Bonussysteme Umwelt- und zum Teil Governance-Kriterien. Soziale Kennzahlen bleiben unterrepräsen- tiert. Das erschwert eine ganzheitliche Nachhaltigkeitssteuerung.Positionierung zu ESG-Pay

Auf die eigene Einstellung zu ESG-Pay befragt, haben 33 % der Asset Manager eine grundsätzlich positive Einstellung, wobei die Umsetzung zum Teil als schwierig angesehen wird. 25 % antworteten neutral und 42 % negativ. Dabei ist auch die Einstellung zur Höhe des ESG-Anteils überschaubar, 40 % befürworten eine Quote von weniger als 10% der variablen Vergütung, nur 18 % eine Quote oberhalb von 10 %. Die deutliche Mehrheit der Asset Manager (82 %) betrachtet ESG-Ziele am wirkungsvollsten über einen mittel- bis langfristigen Zeithorizont (z. B. drei bis fünf Jahre). Eine rein kurzfristige Perspektive (nur ein Jahr) findet kaum Unterstützung (7 %), und auch eine ausschließlich langfristige Sicht (jenseits von fünf Jahren) überzeugt lediglich 11 %.Einschätzung zur Performance und zum

Risikomanagement

Mit 48 % sieht die Mehrheit der Asset Manager ESG eher als Begleitfaktor denn als zentralen Performance-Treiber und der Einfluss sollte nicht überbewertet werden. Ein gutes Drittel (37 %) sieht keinen Zusammenhang bzw. eine Mess- und Zurechenbarkeitsproblematik – wie isoliert man den ESG-Effekt von Markt- und Managementeinflüssen. Mit 16 % hat eine Minderheit eine strategisch-risikoorientierte Sicht und sieht ESG als Risikohedge. 60% der institutionellen Investoren sehen eine gewisse, nicht überzubewertende Relevanz, ein Drittel (32%) keinen Zusammenhang und nur 8% eine hohe Relevanz aus Risikoaspekten heraus.Produktanbieter- versus Investorensicht

Nach der Wichtigkeit und Wirksamkeit von ESG-Pay aus der vermutlichen Sicht institutioneller Investoren befragt, gehen 36% der Asset Manager davon aus, dass Investoren ESG-Pay für Asset Manager befürworten würden, 44 % schätzen dies neutral ein und nur 20 % hatten eine negative Sichtweise. Die Sicht der institutionellen Investoren selbst auf diese Thematik ist überraschen- derweise fast identisch. Aufhorchen lässt, dass 42 % der Investoren eine ESG- abhängige Komponente für die eigenen Bezüge ablehnen, jedoch nur zu 20 % für Asset Manager. Institutionelle Investoren zeigen damit eine höhere Resistenz gegen ESG-Incentives für sich selbst als für externe Asset Manager. Um Glaubwürdigkeit und Wirkung ihrer ESG-Forderungen zu stärken, sollten sie ihre eigenen Vergütungsmodelle spiegelbildlich ausrichten – sonst bleibt die ESG-Agenda unvollständig und anfällig für Vorwürfe des doppelten Standards.Fazit

ESG-Pay steckt im institutionellen Asset Management weiter in der Nische. Solange der Anteil an den variablen Bezügen marginal bleibt und soziale Kennzahlen unterrepräsentiert sind, kann er Verhalten kaum steuern und ESG-Pay nicht zum Branchenstandard machen. Asset Manager und Investoren sollten höhere ESG-Gewichte, klar messbare KPIs sowie symmetrische Claw-Back-Mechanismen verankern. Erst wenn variable Vergütung ESG-Ziele über mehrere Jahre abbildet und Fehlverhalten sanktioniert, kann sie den Umbau zu nachhaltigeren Portfolios spürbar beschleunigen. Abschließend hat die Studie gezeigt, dass nur marginal unterschiedliche Ergebnisse zu beobachten waren, wenn die Ergebnisse nach Asset-Klassen separiert ausgewertet wurden.

Pressekontakt

Dr. Heinz SchannathDr. Schannath Executive Search

ESG-Personalberatung

MesseTurm 60308 Frankfurt/Main +49 69 50956-5437 HS@schannath.com

- Branchen-Expertise - Überblick

- Asset Management | AIFs | KVGen

- Beteiligungen | Beteiligungsmanagement

- Private Markets | Private Equity | Venture Capital

- Real Estate Investments | Immobilienmanagement

- Erneuerbare Energien | Infrastruktur

- Family Office | Stiftungen | Kirchen

- Fondsvertrieb Publikumsfonds

- Institutionelle Investoren

- Institutioneller Vertrieb

- Intermediäre

- Private Banking | Wealthmanagement

- Vermögensverwalter | IFAs

- Betriebliche Altersversorgung (bAV)

- Digitale Transformation